Banky se do lepšího úročení vkladů nehrnou. Nenastal čas oprášit spořicí dluhopisy pro občany?

Bankovní rada ČNB na svém zasedání minulý týden zvýšila základní úrokovou sazbu na 7 procent, čímž tento ukazatel posunula na nejvyšší hodnotu od dubna 1999. Záměr je jasný: utlumit růst inflace, prodražit půjčky a přimět lidi, aby spíš spořili. Obávám se však, že při současné situaci na bankovním trhu motivovat lidi k větším úsporám se poněkud míjí s původním záměrem.

Vzhledem k výši inflace nejsou podmínky na spořicích nebo termínovaných vkladech žádné terno. Nabízí se tedy úvaha, zda do hry nevrátit spořicí dluhopisy pro občany či spolky a na nich jim nabídnout motivující podmínky. Vláda by tím částečně řešila i nepříjemnou skutečnost, že se na finančních trzích musí půjčovat stále dráž.

Lidé, kteří mají uložené peníze v bankách, mohou v této době snad slyšet i to pomyslné hlasité mlaskání, jak si inflace pochutnává na jejich úsporách. V době, kdy se inflace točí okolo 15 procent a není vyloučeno, že půjde ještě výš, to je opravdu trýznivý pocit. Samozřejmě, že ne všichni mají své peníze uloženy jen na běžných účtech. Ale ruku na srdce, těchto lidí je velká většina. Ti ostatní alespoň část svých prostředků ukládají na spořicích účtech. Na některých z nich sice konkrétní banky nabízejí i 4 či 4,5 procenta, ale má to několik háčků. Klienti například musí kartou oné banky provést určený počet transakcí nebo využívat další produkty.

Pokud tyto podmínky splní, tak jim banka každý měsíc připíše úrok, ze kterého si však stát utrhne 15 procent daň. A i kdyby si stát tuto daň nestrhl, tak přesto každý takový spořivec reálně přijde i o více než 10 procent svých úspor. I když stále lepší než ze svých peněz nemít vůbec nic.

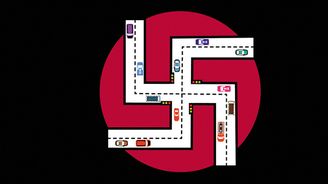

Vždy když ČNB zvýší sazby, všichni řeší, jak podraží hypotéky a úvěry. Úročení úspor lidí je jaksi na druhé koleji. Na této vlně se pak vždy i vezou reakce bank, které se příliš do dalšího zvyšování úroků nehrnou a vše odbudou obligátním konstatováním, že monitorují situaci. Přitom ony mají z peněz svých klientů doslova pohádkový profit. Nejen že velice rychle propíšou rozhodnutí ČNB do svých sazeb, ale pokud jim prostředky z vkladů jejich klientů zůstávají volné (a zůstávají), tyto banky je hned ukládají za výhodný kurz právě u České národní banky.

Rostoucí úroky se negativně projevují i ve financování státního dluhu. Investoři už nám dávno nepůjčují na záporný úrok, jak se kdysi chvástal Andrej Babiš, ale chtějí za své půjčky stále víc. A stále víc peněz stát vynakládá na obsluhu státního dluhu. Vzhledem k nutnosti finančně kompenzovat růst cen či zvyšovat penze, bude potřebovat stále více peněz. A stále více půjčených peněz znamená i skutečnost, že suma na obsluhu dluhu bude proto čím dál více narůstat.

Zájmem státu by proto mělo být opatřit si co nejvíce prostředků za co nejlepší podmínky. A způsobem, jak toho dosáhnout, je oprášit i myšlenku státních spořicích dluhopisů pro občany. U těchto bondů by pak měly být stanoveny takové podmínky, že pro stát budou lepší než půjčky od velkých finančních investorů a naopak pro lidi budou více motivační než současné úrokové sazby na spořicích produktech u bank. Tím, že by občané takto část svých prostředků zmrazili, by polevil i tlak na růst inflace. Banky by sice přišly o část svých zisků. Ale myslím, že je to stále lepší než zavedení sektorové daně. Zatím se o tomto instrumentu mluví především u energetických společností, ale až jednou bude skutečná nouze o zdroje peněz v eráru, nikdo se zřejmě nebude rozpakovat líznout si mlíčka i z misek tlustých bankovních kocourů.